オンラインとオフラインの統合が進む

店舗業界の経営者必見!

M&Aだけでなく会社経営上最適な提案を約束

M&Aだけでなく会社経営上最適な提案を約束

6ヶ月以内にM&Aをご成約に導く【ドーン・クロスメソッド】で、M&Aアドバイザリー事業ならびに成長戦略上必要なコーポレートアクションの支援を行なっています。 ・ディール上生まれてくる変数の定数化 ・バリュエーションを最大化する交渉術の提供 ・豊富なコンサルティング実績に基づく懸念点の解消 ・お客様の成長戦略に基づくバリューアップ支援・アライアンスのご提供 ・弊社が保有する起業家ネットワークのご提供・ご紹介 M&Aや企業価値向上に向けて課題やお困りごとがございましたら、お気軽にお問い合わせください。

動画で見るM&A情報館

オンラインとオフラインの統合が進む

商品体験を重視した店舗が増加

モバイル決済やQRコード決済が一般化

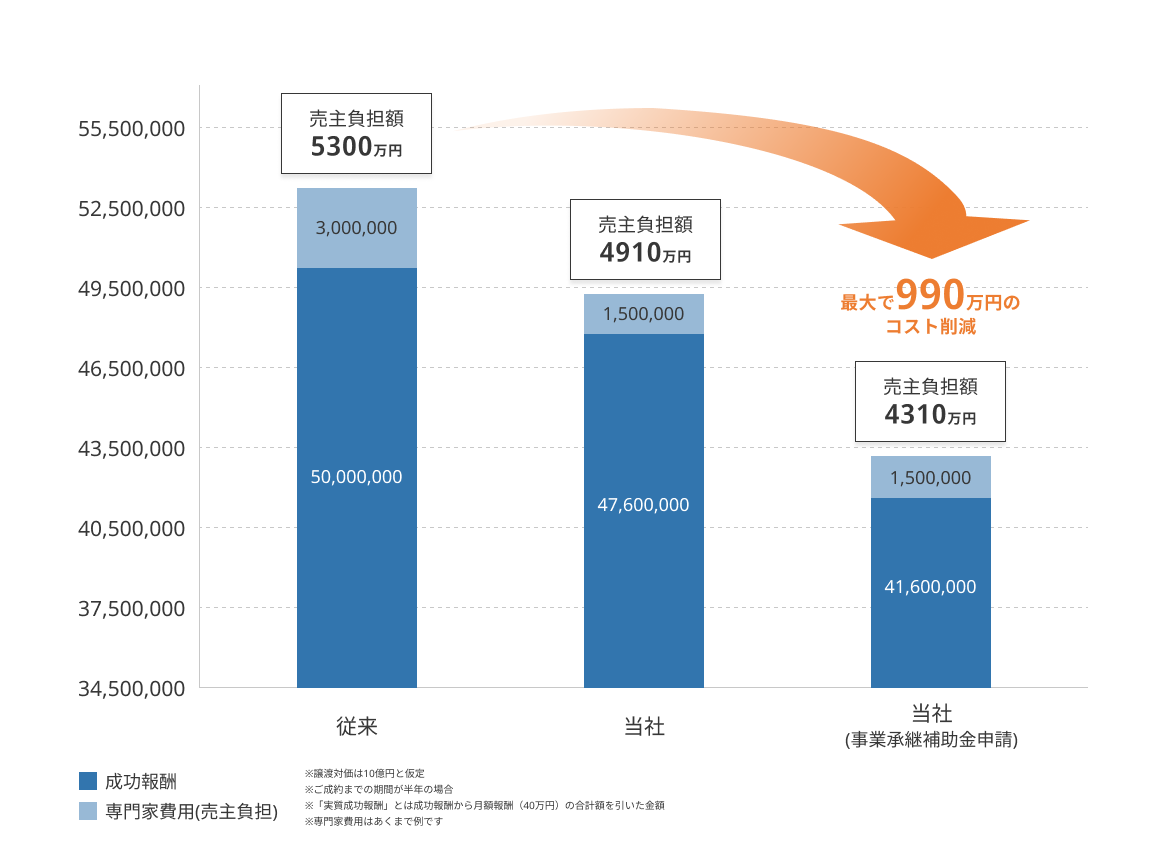

月額報酬は会社負担、成功報酬は売主様負担(月額報酬分は相殺)、また業界一般的には売主様負担とする一部専門家費用も弊社負担とする(成功報酬からの割引という扱い)ことで合理的な料金体系を実現

オーナー様が目指す目標額(譲渡価額)と現時点での財務状況に差が生じている場合、ビジネス・財務・法務観点を中心にバリューアップに必要な役務提供を行っております。

アドバイザー/弁護士/会計士/税理士・・・M&Aディールに関わるプロをアサインし、万全の体制で一気通貫したサポートをいたします

ヒアリング段階で譲渡企業様の状況を深く理解し、M&Aという選択肢だけではなく、譲渡企業様の事業にとって成長/繁栄が最大化するご提案を行います

これまでのM&A情報館でご成約を支援させて頂いたM&Aの実例を紹介します。譲渡企業様はIT領域で事業展開する会社や不動産会社がメインですが、譲受企業様は事業会社(上場/非上場)をはじめ全国のファンドが対象です。

詳しく見る

月額報酬+成功報酬

月額報酬と成功報酬を頂戴しております。

なお、月額報酬については、期間中の合計額を成功報酬と相殺とするため、全体の負担額は成功報酬額の【譲渡対価の5%】のみ。

また、月額報酬分は会社負担/実質成功報酬は売主様負担とし、弊社では事業承継補助金の申請支援も実行している為、売主様の手取り金額を最大化出来る合理的な体制を実現しております。

お問合せ後、NDAを締結し、面談を実施いたします。アドバイザーがご相談をヒアリングし、課題に応じて解決策を提案します。

貴社資料を基に企業価値の算定、譲受企業の選定、売却戦略の立案を行います。

売却戦略立案後、アドバイザリー契約を締結します。ご契約に際しては、M&A支援機構の遵守事項についてご説明をさせて頂きます。

ティーザー資料やIM資料を作成し、約30~300社の譲受企業を選定します。週一で定例会を開催し、事業進捗をタイムリーに共有します。

譲受企業への提案フェーズです。各社の関心を収集し、意向の強い企業とNDAを締結して交渉を開始します。

シナジー実現や懸念点を確認するため、関心のある譲受企業と売主の面談を実施します。創業経緯やM&Aの背景、企業特徴、シナジーを説明・議論します。

譲受企業が検討条件を記したLOI(意向表明書)を提出します。LOIは3~5社から集めることもあり、売主がどの企業と交渉を進めるか検討します。

交渉を進行する譲受企業を決定後、LOI内容に基づくMOU(基本合意書)を締結します。譲受企業は独占交渉権を希望することが多いですが、場合によっては複数社とDDを進行する事もあります。

DDはビジネス、財務、税務、法務等の調査です。リスク発見による条件変更を防ぐための売却戦略の立案を致します。

DDの終盤でDA(最終契約書)の作成を開始します。売主(または譲受企業)がドラフトを作成し、弁護士を交えて締結に向けて協議します。

弁護士同席でDAドラフトを作成します。弊社アドバイザーが初期フェーズから懸念点を解消し、オーナー様の負担を最小化します。

M&Aの流れのYoutube動画