企業が成長や再編のためにM&Aを検討する際、事業譲渡と株式譲渡はその主要な手段として頻繁に用いられる方法です。これら2つの手法は表面上は似ているように見えますが、実は多くの重要な違いがありそれぞれに特有のメリットとデメリット、注意点が存在します。

この記事では、事業譲渡と株式譲渡の基本的な概念から、それぞれの手法が適している状況、さらに進行する際の注意点について解説していきます。適切なM&A戦略を選択することは、企業が直面する具体的な課題や目標達成において非常に重要なものとなるのでぜひ参考にしてください。

- この記事を監修した人:福住優(M&A情報館 代表取締役)

事業譲渡とは

事業譲渡とは、会社がその所有する事業の一部または全体を他社に売却する行為を指します。事業譲渡のプロセスでは、譲渡される事業に関連する資産や負債、従業員、契約等が、売り手から買い手へ移転されます。事業譲渡は、企業が特定の事業セグメントを切り離したい時や、新しい事業機会に集中するために非核心事業を売却したい時に選択される戦略です。さらに、企業の経営合理化や再構築の一環としても利用されます。

事業譲渡は、特定の事業の全部または一部を他社に譲渡するプロセスと定義されます。この手法は、対象会社の法人格をそのまま維持しながら、事業の特定部分だけを選択的に譲渡できる点が特徴です。譲渡する事業部門には、有形・無形の資産や、関連する負債、従業員、そしてその事業に関連する契約や顧客情報などが含まれます。事業譲渡契約では、これらの要素が明確に列挙され、どの資産が譲渡され、どの負債が買い手に引き継がれるかが定められます。

事業譲渡のプロセスとして、まず、売り手は譲渡したい事業部門を明確にし、それに関連する資産や負債の詳細なリストを作成します。次に、買い手を見つけ、事業の価値を評価し、交渉を通じて譲渡条件を決定します。合意に達した後は、事業譲渡契約を締結し、必要に応じて関連する許認可や契約の承継、従業員の移籍に関する手続きを行います。

事業譲渡は、特定の事業を売却することで資本を調達したり、不採算事業を手放すことで経営資源を最適化するなど、企業が戦略的な目的を達成するための有効な手段です。しかし、事業譲渡は複雑な法的手続きを伴い、契約上の細部にわたって慎重な検討が必要となるため、専門家の助言を得ながら進めることが一般的です。

事業譲渡のメリット

事業譲渡は、企業戦略の変更、経営資源の集中、または不採算事業の整理など、様々な理由で選択されるM&Aの一形態です。この手法は、企業にとって複数のメリットを提供し、特に譲渡する事業の選択の自由度と簿外負債のリスク低減の点で重要な利点をもたらします。

譲渡する事業を選択できる

事業譲渡の最大の利点の一つは売り手企業が譲渡する特定の事業を自由に選択できる点にあります。これにより、企業は戦略的に重要でない、または他の事業とのシナジーが少ない部門を選択して売却することができ、より効率的に資源を配分し、経営の効率化を図ることが可能になります。

例えば、企業がA事業とB事業を運営しているとします。もしB事業が赤字であれば、企業はB事業だけを売却する選択をすることができ、A事業に集中することで全体のパフォーマンスを向上させることが可能です。また、特定の事業を譲渡することで得られる資金を、より成長が見込まれる事業への再投資に回すことができます。

この選択の自由度は、企業が戦略的に柔軟に対応できることを意味し、市場の変化や企業の長期的な目標に合わせて事業ポートフォリオを調整することができます。

簿外負債を引き継ぐ可能性が低い

事業譲渡では、買い手は売り手から譲渡される資産と負債を事前に明確に把握することができます。事業譲渡契約には、譲渡される資産と負債の詳細なリストが含まれるため、簿外負債を引き継ぐリスクが大幅に低減されます。簿外負債とは、財務諸表には明記されていないが、将来的に企業に負担をもたらす可能性のある負債を指します。具体的には、その会社が何らかの訴訟を受けて賠償責任を負った場合の支払義務が簿外負債と呼ばれるものです。

事業譲渡プロセスにおけるデューデリジェンスによって、これらの隠れた負債や潜在的なリスクが事前に特定されるため、買い手は簿外債務を抱える可能性が低く、安心して事業譲受を進められます。この点は、株式譲渡の際には簿外負債がそのまま引き継がれるリスクがあることと対照的であるといえるでしょう。事業譲渡では、買い手は事業に伴う負債の全貌を理解した上で、適切な評価を行い、譲渡契約を締結することができます。

事業譲渡のデメリット

事業譲渡は多くのメリットを提供する一方で、注意が必要なデメリットも存在します。特に、権利義務の個別同意の必要性と消費税の対象となる可能性は、事業譲渡を検討する際に考慮すべき重要なポイントです。

権利義務の個別同意が必要

事業譲渡を行う際、最も時間と労力がかかるプロセスの一つが、権利義務に関する個別の同意を取得する作業です。譲渡される事業に関わる契約や権利義務は、そのまま自動的に新しい所有者へと移行するわけではありません。多くの場合、従業員、取引先、契約関係者などの第三者の同意を得る必要があります。

このプロセスは、特に多くの取引先が関わる大規模な事業譲渡では複雑かつ時間を要する作業となります。例えば、重要な取引先やキーパートナーが事業譲渡に同意しない場合、その事業部門の価値が大きく損なわれる可能性があります。また、従業員の移行に関しても、それぞれの同意を得る必要があり、中には移行を希望しない従業員も出てくるかもしれません。

消費税の対象となる可能性

事業譲渡では、譲渡される資産の性質に応じて消費税が課税される可能性があります。特に、物品の売買やサービスの提供に関連する事業譲渡は、消費税の対象となることが多いです。このため、譲渡価格に消費税が上乗せされる形となり、買い手の負担が増大することになります。

買い手にとっては、この追加のコストが事業の価値評価や投資回収計画に直接影響を及ぼします。事業譲渡によって得られる利益や効果が、消費税による追加コストを上回るかどうかは、非常に重要な検討事項となります。

加えて、消費税の適用範囲や税率は、税法の改正によって変更されることがあるため、事業譲渡を計画する際には最新の税法情報を確認し、適切な対策を講じることが重要です。

事業譲渡は、適切に管理されれば企業にとって大きなメリットをもたらす戦略的な手段ですが、権利義務の個別同意の必要性や消費税の対象となる可能性など、デメリットにも注意深く対応する必要があります。これらのデメリットを適切に管理し、事業譲渡のプロセスを円滑に進めることが、成功への鍵となるでしょう。

事業譲渡における注意点

事業譲渡を成功させるためには、事前の綿密な準備と慎重なプロセス管理が必要です。特に、契約書の準備と各種手続き・承認プロセスには注意を払う必要があります。

契約書の綿密な準備

事業譲渡における契約書は、譲渡される資産・負債の範囲、譲渡価格、支払条件、譲渡後の責任範囲など、取引の全体像を明確に定義する重要な文書です。契約書の不備や漏れは、後日発生するトラブルの原因となり得るため、契約書作成時には十分な注意が必要です。

契約書には、譲渡される事業の詳細な説明のほか、権利義務の移転に関する条件、保証・補償条項、秘密保持義務、解決手続きなど、双方の合意に基づく様々な条項が含まれます。これらの条項は、将来的に発生可能な不確実性を減少させ、両当事者のリスクを最小化する役割を果たします。

また、譲渡対象となる資産・負債の精確なリストアップと評価は、契約書準備の初期段階で最も重要な作業の一つです。この作業には、財務、法務、税務の専門家の助言が不可欠であり、彼らとの密接な協力によって、契約書の綿密な準備が可能になります。

各種手続きと承認プロセス

事業譲渡を行うにあたっては、多数の手続きと法的な承認プロセスを経る必要があります。これには、取締役会や株主総会での承認、関連する規制当局への届出、許認可の移転や更新などが含まれます。

特に、株主総会での特別決議は、大きなハードルとなることがあります。事業譲渡は、株主にとって重大な影響を及ぼす可能性があるため、詳細な説明と説得が必要となります。事業譲渡の目的、背景、期待される効果などを明確にし、株主の理解と支持を得ることが重要です。

また、事業譲渡に伴う許認可の移転や更新についても、事前に関連する規制当局との交渉や確認が必要です。業種によっては、特定の許認可が譲渡の成否を左右することもあるため、このプロセスは非常に重要です。

事業譲渡における契約書の準備と各種手続き、承認プロセスには、時間と労力がかかるものの、これらを慎重に行うことが、取引の成功に直結します。適切な準備と管理によって、事業譲渡のリスクを最小限に抑え、スムーズな移行を実現することが可能となります。

株式譲渡とは

株式譲渡とは、株主が自己の保有する株式を別の個人や法人に譲り渡すことで、企業の所有権や経営権を移転させる行為を指します。株式譲渡のプロセスは、M&Aの一環として、特に企業の経営権移転や事業の承継計画の実施に際して採用されるM&A手法です。株式譲渡により、企業の経営者が変わることもあれば、事業方針や組織体制にも大きな変更が生じることがあります。

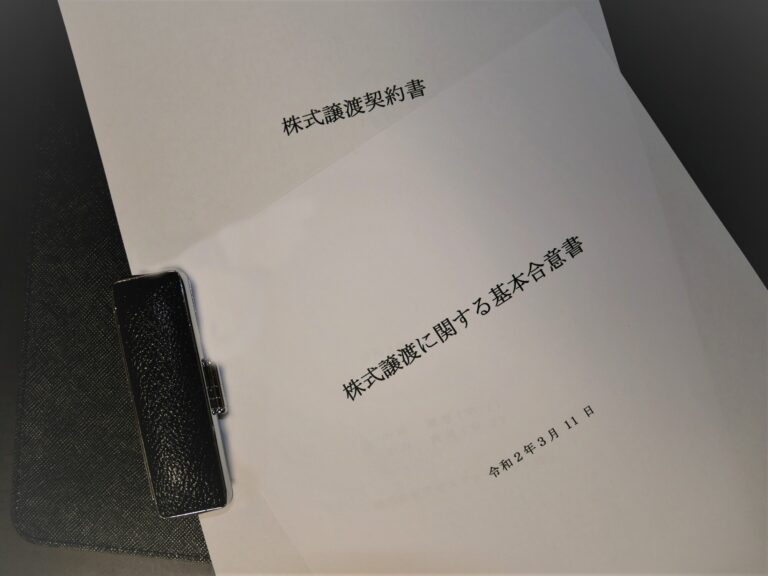

株式譲渡は、売り手と買い手の間で株式の所有権が移動します。譲渡は、特定の株式数や株式の全てを対象に行われることがあり、その過程で株式譲渡契約書が交わされます。この契約書には、譲渡する株式の数、株式一株あたりの価格、支払い条件、譲渡の効果発生日などが明記されるのが普通です。

株式譲渡に際しては、法律上の要件や税務上の影響を十分に検討する必要があります。特に、譲渡益に対する課税や、譲渡に関連する各種法律規制を理解しておくことが重要です。また、譲渡によって企業の経営構造が変わるため、従業員や取引先、その他のステークホルダーへのコミュニケーションも適切に行う必要があります。

株式譲渡は、企業の将来に大きな影響を及ぼす重要な取引です。そのため、専門家のアドバイスを受けながら、慎重にプロセスを進めることが推奨されます。

株式譲渡のメリット

株式譲渡は、企業の所有権変更や経営権の移転に関連する多くの利点を持つ手法です。この手法は、特にM&Aや事業承継の際に頻繁に用いられ、様々なメリットが存在します。ここでは、その主なメリットについて詳しく解説します。

権利義務の一括移転

株式譲渡の最大の利点の一つは企業の全ての権利義務が売り手から買い手に一括して移転される点にあります。これは、買い手が企業をそのままの形で引き継ぐことを意味し、個々の資産や契約に関する煩雑な手続きを省略できる大きな利点です。例えば、従業員の雇用関係や取引先との契約、さらには許認可やライセンスなども、特別な手続きなしにそのまま引き継がれます。このプロセスのシンプルさは、特に時間とコストの節約において大きなメリットを提供します。

消費税がかからない

株式譲渡には事業譲渡時に発生する可能性のある消費税がかからないというメリットもあります。事業譲渡では、譲渡される資産に応じて消費税の対象となることがありますが、株式譲渡は株式自体の売買であり、直接的には物品やサービスの提供に該当しないため、消費税の課税対象外となります。この点は、特に大規模な取引において財務上の負担を軽減する効果があります。

個人株主の税制優遇

個人株主にとって株式譲渡には税制上の優遇措置が適用される場合があります。具体的には、株式譲渡所得は分離課税の対象となり、一律の税率(20.315%)で課税されます。これに対して、事業譲渡の所得は総合課税の対象となり、累進課税によって高い税率が適用される可能性があります。この分離課税制度は、特に大きな譲渡益がある場合において、個人株主にとって有利な条件を提供します。

株式譲渡のデメリット

株式譲渡は多くのメリットを提供する一方で、注意すべきデメリットも存在します。特に、買い手にとってリスクを伴う要素がいくつかあります。主なデメリットは簿外負債のリスクと不必要な事業の引き継ぎです。これらの点について、具体的に解説していきましょう。

簿外負債のリスク

株式譲渡の最大のデメリットの一つは買い手が予期せぬ簿外負債を引き継ぐリスクがあることです。簿外負債とは、財務諸表に記載されていない負債のことを指します。これには、未払いの税金、未計上の労働関連費用、あるいは訴訟に関連する潜在的な費用などが含まれることがあります。

株式譲渡では、企業全体がその権利義務と共に買い手に移転されるため、買い手は譲渡対象企業が抱えるすべての負債を継承します。これには、財務諸表に表れていない簿外負債も含まれるため、買い手は事前にこれらのリスクを十分に評価し、調査(デューデリジェンス)を行う必要があります。それでもなお、すべての簿外負債を事前に特定することは困難であり、これが株式譲渡を検討する際の大きな課題となります。

不必要な事業の引き継ぎ

もう一つのデメリットは、買い手が不必要と考える事業までも引き継がなければならないことです。株式譲渡では、企業全体が売り手から買い手へと移転されるため、企業が運営する全ての事業が移転の対象となります。これは、買い手が特定の有望な事業部門だけに興味がある場合に、望ましくない結果を招くことがあります。

例えば、ある企業が有益な主力事業と共に、赤字の副次的事業も運営している場合、株式譲渡ではこの赤字事業も一緒に買い手に移転されます。これにより、買い手は引き継ぎたくない事業の管理や、最悪の場合はその整理にも対処しなければならなくなります。このような状況を避けるためにも、買い手は株式譲渡に先立って、譲渡される企業の全事業について詳細な評価を行い、取引条件の交渉においてこれらの点を考慮に入れる必要があります。

株式譲渡は事業の迅速な取得や簡易な手続きという点で魅力的ですが、簿外負債のリスクや不必要な事業の引き継ぎというデメリットも伴います。これらのデメリットを踏まえ、買い手は慎重にリスク評価を行い、必要に応じて専門家の助言を仰ぐことが重要です。

株式譲渡における注意点

株式譲渡はその手続きのシンプルさや経営権をスムーズに移行できることから、M&Aの一般的な手段として広く利用されています。しかし、成功を収めるためには、いくつかの重要な注意点があります。特にデューデリジェンスの徹底と株主とのコミュニケーションの確保が鍵を握ります。

デューデリジェンスの徹底

株式譲渡における最も重要なステップの一つがデューデリジェンス(DD)です。これは、買い手が売り手企業に関する包括的な調査を行い、企業価値の適正評価を確保し、潜在的なリスクを特定するプロセスを指します。デューデリジェンスには、財務、法務、税務、労務、環境など、さまざまな領域での詳細なチェックが含まれます。

株式譲渡の場合、買い手は売り手企業の全資産だけでなく、負債や潜在的な負債も引き継ぐことになります。したがって、簿外負債や未解決の訴訟、労働問題、税務問題など、事前に特定されていないリスクが後に大きな損失につながる可能性があります。このため、デューデリジェンスを徹底することは、株式譲渡を成功させるために不可欠です。

また、デューデリジェンスの結果に基づき、買い手は購入価格の再交渉や、特定のリスクに対する保障の要求など、取引条件の調整を行うことが可能になります。従って、デューデリジェンスは取引の透明性を高め、双方にとって公正な取引を確保するための重要な手段となります。

株主とのコミュニケーション

株式譲渡では、特に譲渡制限がある場合、株主の同意を得ることが必要になることがあります。これは、特に小規模な会社や家族経営の企業において重要な問題です。株式譲渡をスムーズに進行させるためには、早い段階で株主との効果的なコミュニケーションを確立し、取引に関する理解と合意を得ることが重要となります。

株主とのコミュニケーションは、単に法的要件を満たすだけではなく、株主の不安や疑問を解消し、取引に対する支持を確保するためにも必要です。また、株式譲渡後の経営方針や企業文化の変化に対して株主が持つ懸念にも対応する必要があります。

効果的な株主コミュニケーションは、取引の成功において不可欠な要素です。これにより、不要な誤解や対立を避け、取引の過程を円滑に進めることができます。結果的に、株主との良好な関係を維持しつつ、企業価値の最大化を目指すことが可能になります。

デューデリジェンスの徹底と株主との効果的なコミュニケーションは、株式譲渡の成功を左右する2つの重要な要素です。これらに適切に対処することで、リスクを最小限に抑えつつ、取引を成功に導くことができるでしょう。

事業譲渡と株式譲渡の違い

事業譲渡と株式譲渡は、企業の成長戦略や再編成のための重要な手段です。これらの手法は表面的には似ているように見えますが、実際には根本的な違いがあります。ここでは、その主な違いについてまとめて解説します。

取引の主体違い

事業譲渡の場合、取引の主体は事業そのものです。つまり、企業は自身の事業の一部または全部を別の企業に譲渡します。一方で、株式譲渡の場合は取引の主体が株主になります。株主は自己の保有する株式を譲渡することで、企業の所有権そのものが移転します。

譲渡対価の受取人

事業譲渡では譲渡された事業の対価は直接、譲渡した企業が受け取ります。これは、企業が直接その資金を再投資や借入返済、その他の目的で使用できることを意味します。一方、株式譲渡では対価は株式を譲渡した株主が直接受け取るため、企業自体の手元に新たな資金が入るわけではありません。

譲渡益税の取り扱い

株式譲渡と事業譲渡では譲渡益に対する税の取り扱いが異なります。株式譲渡の場合、個人株主であれば申告分離課税で税率が20.315%になりますが、法人株主の場合は法人税の実効税率が適用されます。一方、事業譲渡の場合は、譲渡される企業が直接譲渡対価を受け取るため、その企業の実効税率で課税されます。これは通常30-40%程度となり、税制面で株式譲渡が有利になることが多いです。

法律上の地位や許認可の承継

株式譲渡では企業の法人格がそのまま維持されるため、法律上の地位や許認可も引き継がれます。これに対し、事業譲渡では特定の事業だけが移転されるため、許認可の再取得が必要になることがあります。また、事業譲渡では契約の承継に相手方の同意が必要になる場合があります。

のれんの発生の有無

事業譲渡では譲渡価格と純資産の差額がのれんとして計上されます。これは買い手にとって、のれんの償却費用による節税のメリットがあることを意味します。一方、株式譲渡の場合、特に連結会計を行っている企業では連結時にのれんが発生する可能性がありますが、個別の企業レベルではのれんの発生はありません。

どちらを選ぶべきか

企業が成長や再編のためにM&Aを検討する際、事業譲渡と株式譲渡のどちらを選択するかは、その目的、現在の状態、そして長期的な経営目標に基づいて決定されます。以下では、選択にあたって重要なポイントをいくつか紹介します。

譲渡の目的と会社の状態

まず、譲渡の目的を明確にし、会社の現在の状態を詳細に評価することが重要です。たとえば、特定の不採算事業を切り離して全体の効率を高めたいのか、それとも会社全体の経営権を移転させたいのかによって、選択肢が異なります。また、会社が保有する資産や負債、潜在的なリスクも、選択に大きく影響します。

許認可や契約の取り扱い

事業譲渡では、特定の許認可や契約の承継に際して相手方の同意が必要な場合が多いです。これは、事業譲渡が一部の資産や負債、契約などを選択的に移転させることができるからです。一方、株式譲渡では会社そのものの所有権が移転するため、法律上の地位や許認可が自動的に引き継がれることが一般的です。したがって、特定の許認可の再取得が難しい場合や、多くの契約関係が絡む事業である場合は、株式譲渡が適切な選択となることがあります。

税務上の考慮事項

M&Aを行う際の税務上の影響も大きな選択基準です。株式譲渡の場合、個人株主には申告分離課税が適用され、比較的低い税率での譲渡が可能な場合があります。事業譲渡の場合、会社が直接譲渡対価を受け取ることになるため、企業の実効税率に基づいて税金がかかります。そのため、税務上の負担を軽減する方法を選択することは、長期的な財務戦略において非常に重要です。

長期戦略と経営目標

最終的に、どちらの手法を選択するかは、企業の長期戦略と経営目標に基づくべきです。会社全体の方向性、将来の成長戦略、そして業界内での位置づけなど、多岐にわたる要素が考慮されます。たとえば、特定の事業領域での成長を目指す場合は、関連する事業を事業譲渡で取得する方が適しているかもしれません。一方で、全体の経営権の移転を通じて、より大規模な再編を目指す場合は株式譲渡が適切です。

結局のところ、事業譲渡と株式譲渡はそれぞれにメリットとデメリットがあり、企業が直面する具体的な課題や目標に応じて選択すべきであると言えるでしょう。

まとめ:自社にあったM&A方法を選択しよう!

事業譲渡は、企業の一部または全部の事業を他社に売買する手法で、譲渡する事業を選択できる柔軟性があります。しかし、権利義務の個別同意が必要であったり、消費税が課される場合があるなどのデメリットもあります。株式譲渡は、企業の株式を譲渡して経営権を移転させる手法で、権利義務の一括移転が可能であり、消費税がかからないメリットがあります。しかし、簿外負債のリスクや、不必要な事業まで引き継ぐ必要があるなどの注意点があります。事業譲渡と株式譲渡の選択は、譲渡の目的、許認可や契約の取り扱い、税務上の考慮事項、長期戦略と経営目標に基づいて慎重に行う必要があります。

この記事を通じて、事業譲渡と株式譲渡の違いを理解し、それぞれの手法が持つメリットとデメリットを把握することができたはずです。企業がM&Aを成功に導くためには、これらのポイントを踏まえた上で、適切な戦略選択と丁寧な準備が不可欠です。 M&Aは企業成長の大きな転機となり得るため、各ステップを適切に進めて成長を目指しましょう。