昨年11月、約1400億円で福利厚生事業などを展開するベネフィットワンのTOBを試みたが、第一生命HDの提示価格、 約2920億円を下回り実現しなかった。

本日、入院セット販売のパイオニア “エラン” の約50%の株式を約350億円でTOBすると発表!!一体エムスリーの狙いとは?同社の成長戦略から考えてみた。

- この記事を監修した人:福住優(M&A情報館 代表取締役)

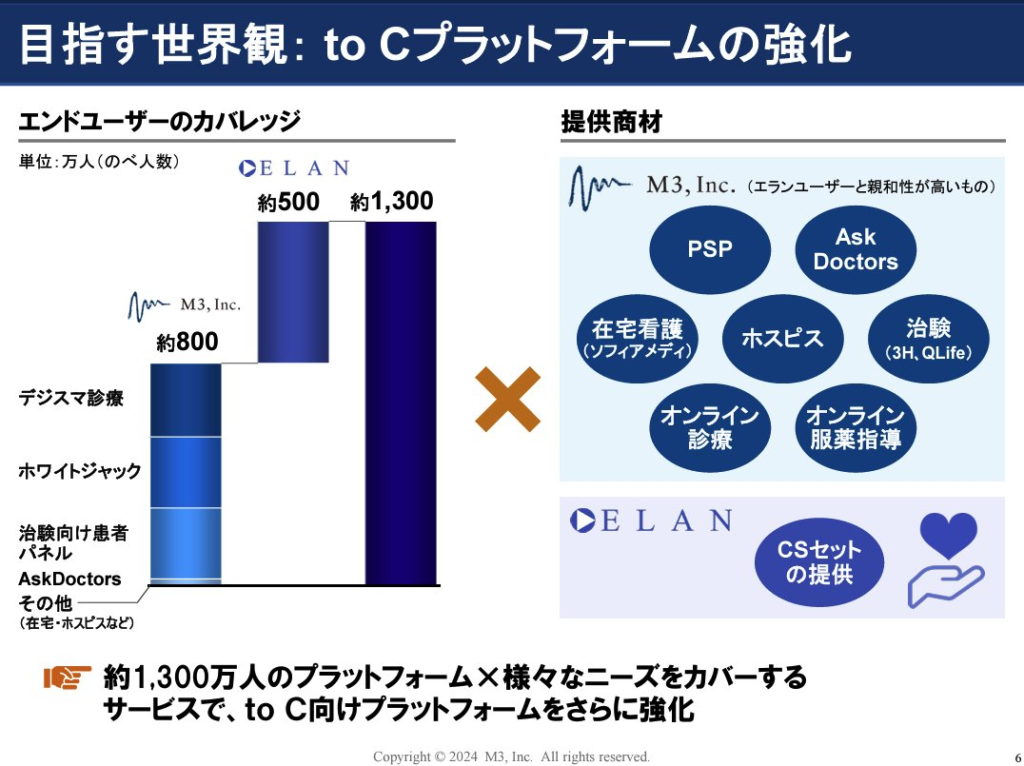

✔︎周辺領域を取り込み、新規顧客基盤の構築

・医療軸で、メディア・SaaS・人材・コンサルなど展開

・エランは患者が入院中に使用する衣服・備品などをパッケージ化しレンタル提供

→病院・医療関係者を囲うエムスリーと、入院患者を囲うエランでは主な顧客属性が異なる

★クリニックのカバレッジ拡大・クロスセルの実現だけでなく、患者接点を活用した新規事業開発も可能に

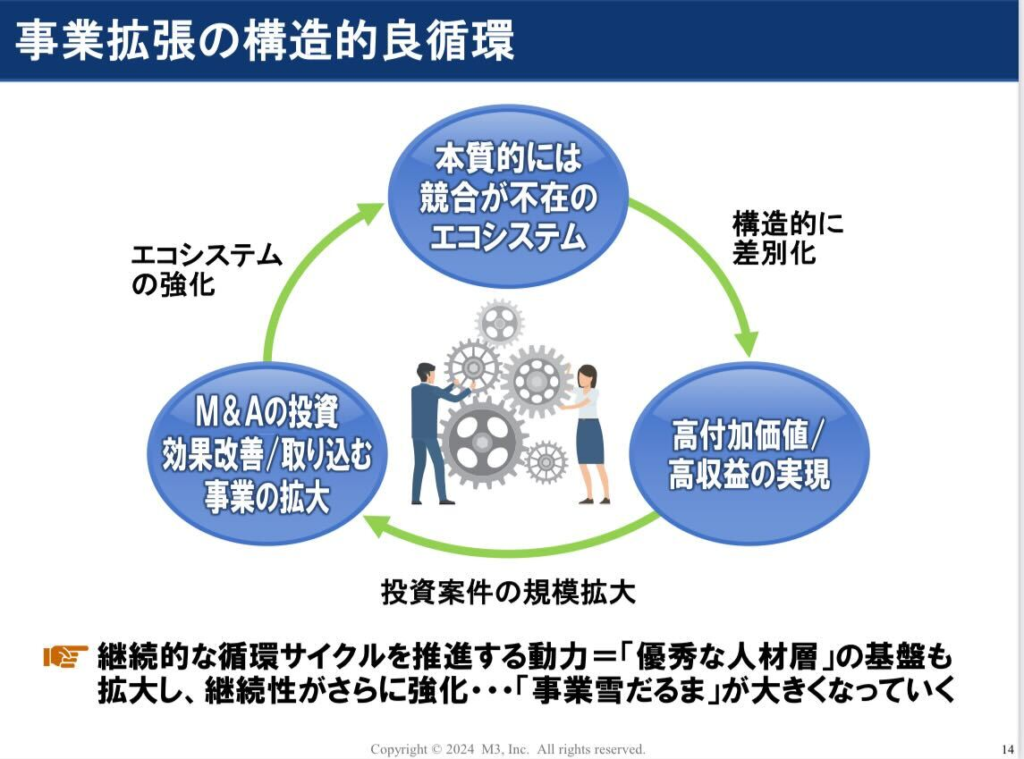

✔︎圧倒的な参入障壁を敷くエコシステムの構築

・「病院業務 × 医療人材 × 患者」抜け目ない支援体制

→エムスリーのいずれかのサービスを利用しているクリニック数は、たった3年間で2倍に。

(2023年3月時点で11,700クリニック)

・エランの参画により、患者体験の向上に拍車がかかる

★エムスリーのエコシステム内で医療ニーズが満たされる実質独占状態を実現

エムスリーが進出していない福利厚生事業を展開し、“企業“を囲うベネフィットワンへの打診も「新規顧客層 × サービスラインナップの拡充」を狙った動きの一環だったと思料

ベネフィットワンと比較し、より医療に近い領域でのM&Aとなるが、統合する企業によって何色にも成長ストーリーが変化して興味深いですよね。

そんな魅力のあるM&Aの情報を今後も発信していきます。

参考資料

▼エムスリー株式会社|本件のリリース

https://corporate.m3.com/assets.ctfassets.net/1pwj74siywcy/7JOdzF7Mv3AqO0hs8NhLfU/53ec0cad052e136875e786ee073d1c37/20240919_Public_J.pdf

▼エムスリー株式会社|本件の補足資料

https://corporate.m3.com/assets.ctfassets.net/1pwj74siywcy/1A2pWrZJ9ZuKcZfcxC7a36/4dfd618ffc93fcfa24b61f95ca612e5c/20240919_Presentation_J.pdf

▼エムスリー株式会社|2025年3月期 第1四半期決算発表資料

https://corporate.m3.com/assets.ctfassets.net/1pwj74siywcy/3AULpo009hMHMIGaRmL6Ti/db1b247f172ce1de6441fe732abc7b89/20240726_FY24Q1_Presentation_J.pdf